政策解读

【开发性金融国际观察4】格莱珉银行模式的信用建设启示

- 日期:2015-11-23

- 阅读:1637次

- 来源:未知

信用是金融的灵魂。信用建设是金融机构的职责。本期内容我们看看享誉世界的孟加拉乡村银行——格莱珉银行(Gramme Bank)模式所体现的信用建设理念。

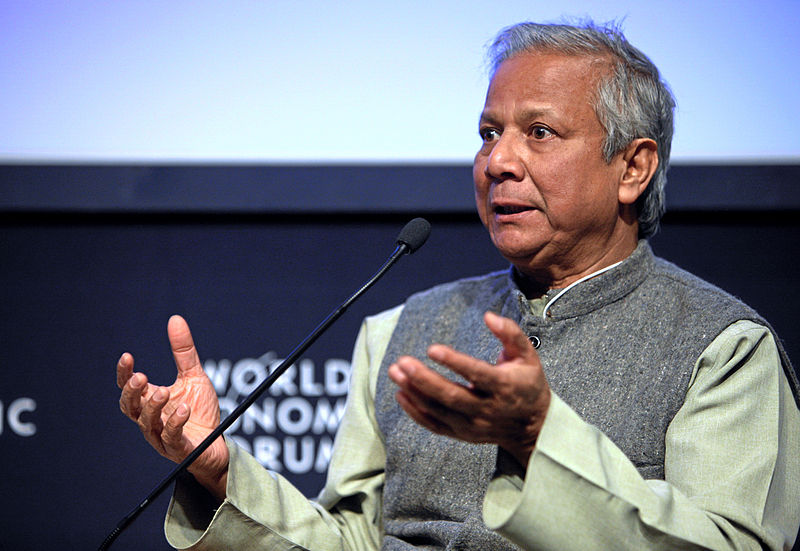

众所周知,格莱珉银行是穆罕曼德•尤努斯教授于1983年创办的专为穷人贷款的“乡村银行”,专注于向最穷苦的孟加拉人提供小额贷款,帮助穷人实现个体创业。在30年时间内,尤努斯创造了在孟加拉46620个村庄中建立了1277家银行,使639万穷人受益的业绩。2006年,尤努斯教授因为从社会底层推动经济和社会发展的不懈努力而获得诺贝尔和平奖。

格莱珉银行最为人津津乐道的是它所创造的无抵押担保的小额贷款模式。通常认为,向银行贷款需要借款人提供必要和足够的抵押担保,这是一种建立在借款人有效资产基础上信用关系,反映出来的是以资产为基础的信用建设思路,背后流露的则是冷峻的不信任逻辑,因为它假设了借款人违约后,通过处置抵押物来清偿债务。然而,现实中的广大低收入者几乎没有什么抵押担保品,结果是低收入者往往无法来从银行借到钱。

格莱珉银行的小额贷款不要求任何担保抵押物,它的做法是,把每5个借款人组成一个贷款小组,每6个小组建立一个中心,借款者参与中心活动定期开会。小组并不需要为其成员的贷款提供任何担保,组员不承担为其他有拖欠行为的组员偿付的责任,但小组与中心要以负责任的方式关注每个人的行为,以确保不会有任何人发生偿付贷款的问题。格莱珉银行所有贷款的发放与回收都依托这样的组织形式,创造了资金回收率100%的奇迹,是国际上公认的、最成功的信贷扶贫模式之一。

把借款人按照一定规则组织起来,这在事实上起到了信用建设的效果。在格莱珉银行的5人小组中,成员具有相同经济与社会背景和相似目的,能够使借款者在各自的营生中互相帮助,形成一种激励机制;平等伙伴、平辈组员之间还会产生微妙的压力,使每一个组员时时围绕贷款项目的大目标使用贷款;每个成员都要在保证自己合理利用并努力偿还贷款的同时,帮助和鼓励或监督其他组员合理利用贷款并不断努力偿还,这样他们才有共同的机会和希望持续获得贷款。在这里,我们看到,融资关系和信用关系因为组织而建立并形成良性循环,基于组织而不是资产抵押的信用建设得以成为可能。这种基于组织的信用建设,不仅流露出温情的信任逻辑,而且为金融建构好的社会打开了一扇门。

尽管格莱珉银行模式在中国由于诸多原因并不成功,但该模式所反映出来的信用建设理念仍然非常具有启发性。信用建设终究不能凭空而建,除了简而化之地依靠实物资产及其派生的权益外,金融机构还可以更加积极地依靠组织增信,主动挖掘低收入群体、不发达地区、底层社会潜在的组织资源,在组织化程度低的社会关系中加强组织建设,

再将信用关系嵌入组织之中,并带动组织的进一步良性发展,这既是普惠金融的一个方向,也是各国扶贫开发事业的福音。

推荐新闻

更多-

【金融原理】信用保险

信用保险是以商品赊销和信用放贷中的债务人的信用作为保险标的,在债务人未能如约履行债务清偿而使债权人遭致损失时,由保险人向被保险人,即债权人提供风险保障的一种保险。

【阅读全文+】 -

【金融原理】国内贸易短期信用保险

短期贸易信用保险是企业在采用赊账方式销售商品或提供服务时,由于到期未收回账款所导致的应收债款的损失,由保险公司按照约定的条件承担经济赔偿的合同。购买短期贸易信用保

【阅读全文+】 -

【金融原理】物流保险

物流保险是指针对物流活动过程中各主要环节运作风险的控制与保障。当前物流保险存在广义与狭义之说。广义的物流保险是指对物流各主要环节涉及的各类风险的保险;狭义的物流保

【阅读全文+】